، والتضخم ، والاقتصاد العالمي .

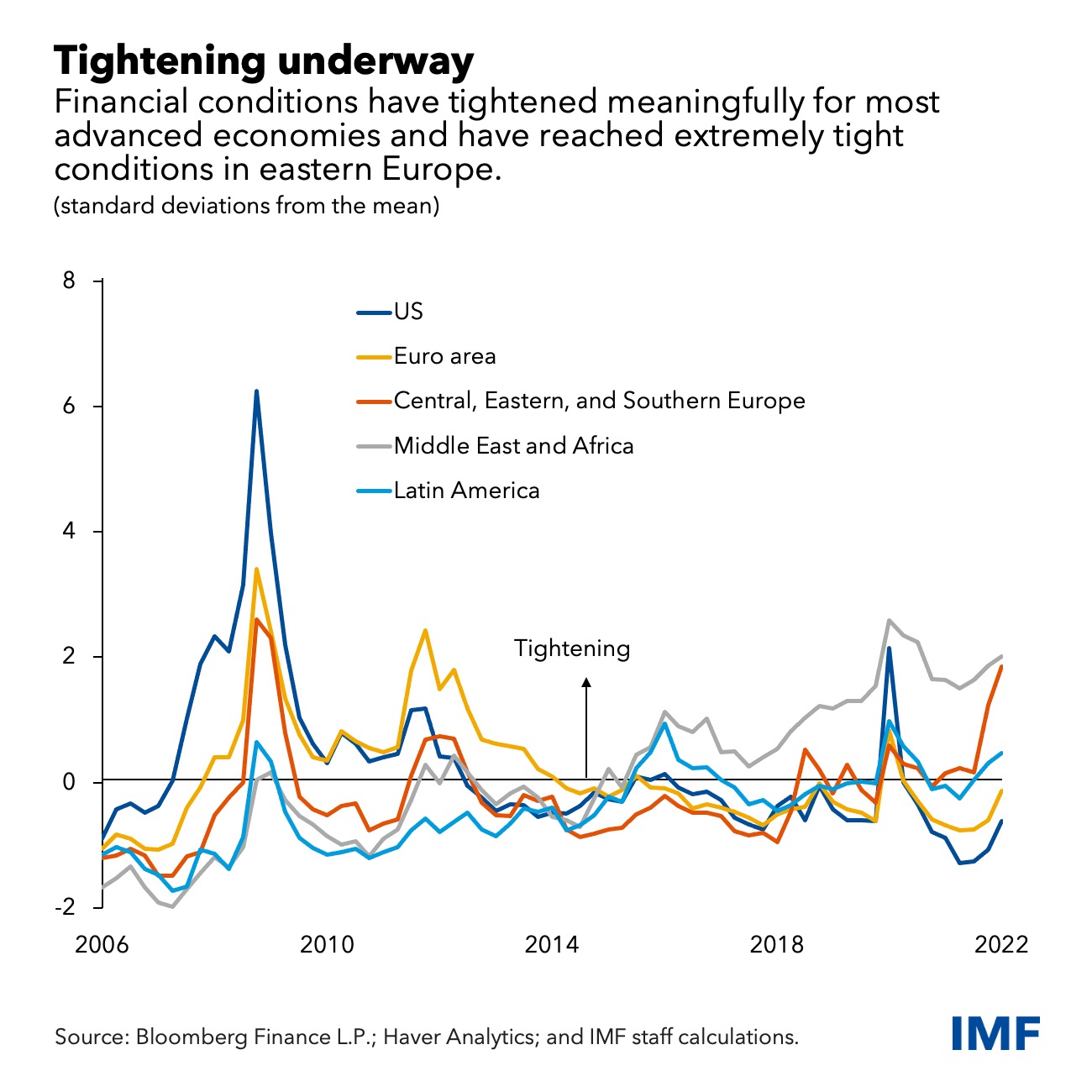

منذ بداية العام ، تشددت الأوضاع المالية بشكل كبير في معظم أنحاء العالم ، لا سيما في أوروبا الشرقية. وسط ارتفاع التضخم ، أدت الزيادات المتوقعة في أسعار الفائدة إلى تشديد ملحوظ في الاقتصادات المتقدمة في الأسابيع التي أعقبت الغزو الروسي لأوكرانيا. حتى مع هذا التشديد ، فإن الظروف المالية قريبة من المتوسطات التاريخية ، وتظل المعدلات الحقيقية ملائمة في معظم البلدان.

تساعد الشروط المالية الأكثر تشددًا على إبطاء الطلب ، فضلاً عن منع إلغاء توقعات التضخم (أي حيث يصبح توقع استمرار ارتفاع الأسعار في المستقبل هو القاعدة) وإعادة التضخم إلى الهدف.

قد يتعين على العديد من البنوك المركزية التحرك أبعد وأسرع مما يتم تسعيره حاليًا في الأسواق لاحتواء التضخم. قد يؤدي ذلك إلى رفع معدلات السياسة النقدية فوق المستويات المحايدة (المستوى “المحايد” هو المستوى الذي لا تكون فيه السياسة النقدية تيسيرية ولا مقيدة ويتسق مع الاقتصاد الذي يحافظ على العمالة الكاملة والتضخم المستقر). ومن المرجح أن يؤدي هذا إلى تشديد الأوضاع المالية العالمية.

الواقع الجيوسياسي الجديد يعقد عمل البنوك المركزية ، التي واجهت بالفعل توازنًا دقيقًا مع تضخم مرتفع بعناد. يجب عليهم إعادة التضخم إلى الهدف ، واضعين في اعتبارهم أن التشديد المفرط للأوضاع المالية العالمية يضر بالنمو الاقتصادي. في ظل هذه الخلفية ، وفي ضوء مخاطر الاستقرار المالي المتزايدة ، فإن أي إعادة تقييم مفاجئة وإعادة تسعير المخاطر الناتجة عن اشتداد الحرب في أوكرانيا ، أو عن تصعيد العقوبات على روسيا ، قد تكشف بعض نقاط الضعف التي تراكمت خلال الوباء. (ارتفاع أسعار المساكن وامتداد التقييمات) ، مما أدى إلى انخفاض حاد في أسعار الأصول.

انتقال الصدمة

استمرت تداعيات الحرب والعقوبات التي تلتها في التردد. سيتم اختبار مرونة النظام المالي العالمي من خلال قنوات تضخيم محتملة مختلفة.

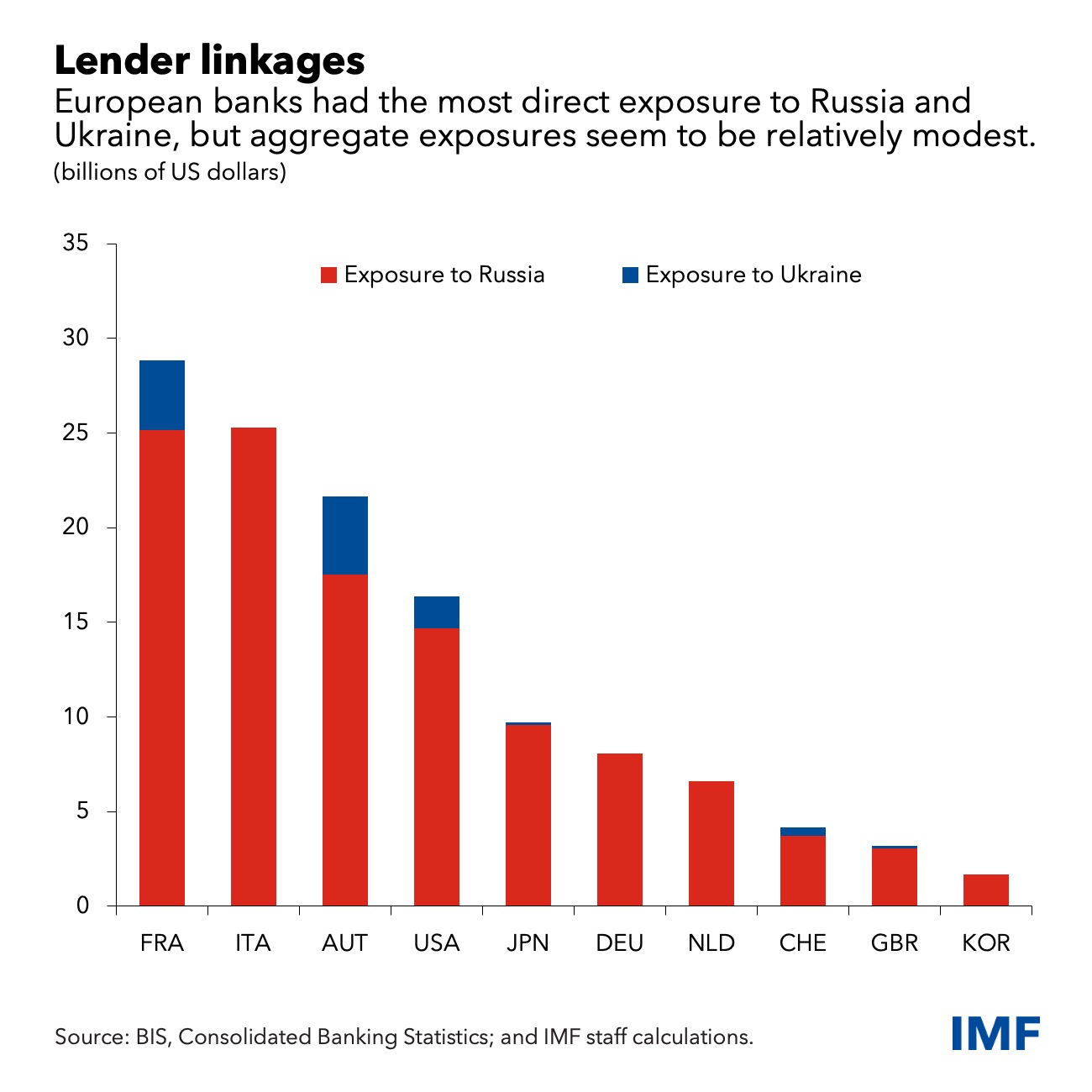

وتشمل هذه تعرض المؤسسات المالية لأصول روسية وأوكرانية ؛ سيولة السوق وضغوط التمويل ؛ وتسريع عملية التشفير – يختار السكان استخدام الأصول المشفرة بدلاً من العملة المحلية – في الأسواق الناشئة.

تتحمل أوروبا مخاطر أعلى من المناطق الأخرى بسبب قربها الجغرافي من الحرب ، واعتمادها على الطاقة الروسية ، والتعرض غير المهم لبعض البنوك والمؤسسات المالية الأخرى للأصول والأسواق المالية الروسية. علاوة على ذلك ، قد يؤدي التقلب المستمر في أسعار السلع الأساسية إلى الضغط بشدة على تمويل السلع الأساسية وأسواق المشتقات وقد يتسبب في مزيد من الاضطرابات مثل التقلبات الشديدة التي أوقفت بعض تداول النيكل الشهر الماضي. قد تؤثر مثل هذه الأحداث ، وسط حالة عدم اليقين الجيوسياسية المتزايدة ، على السيولة وظروف التمويل.

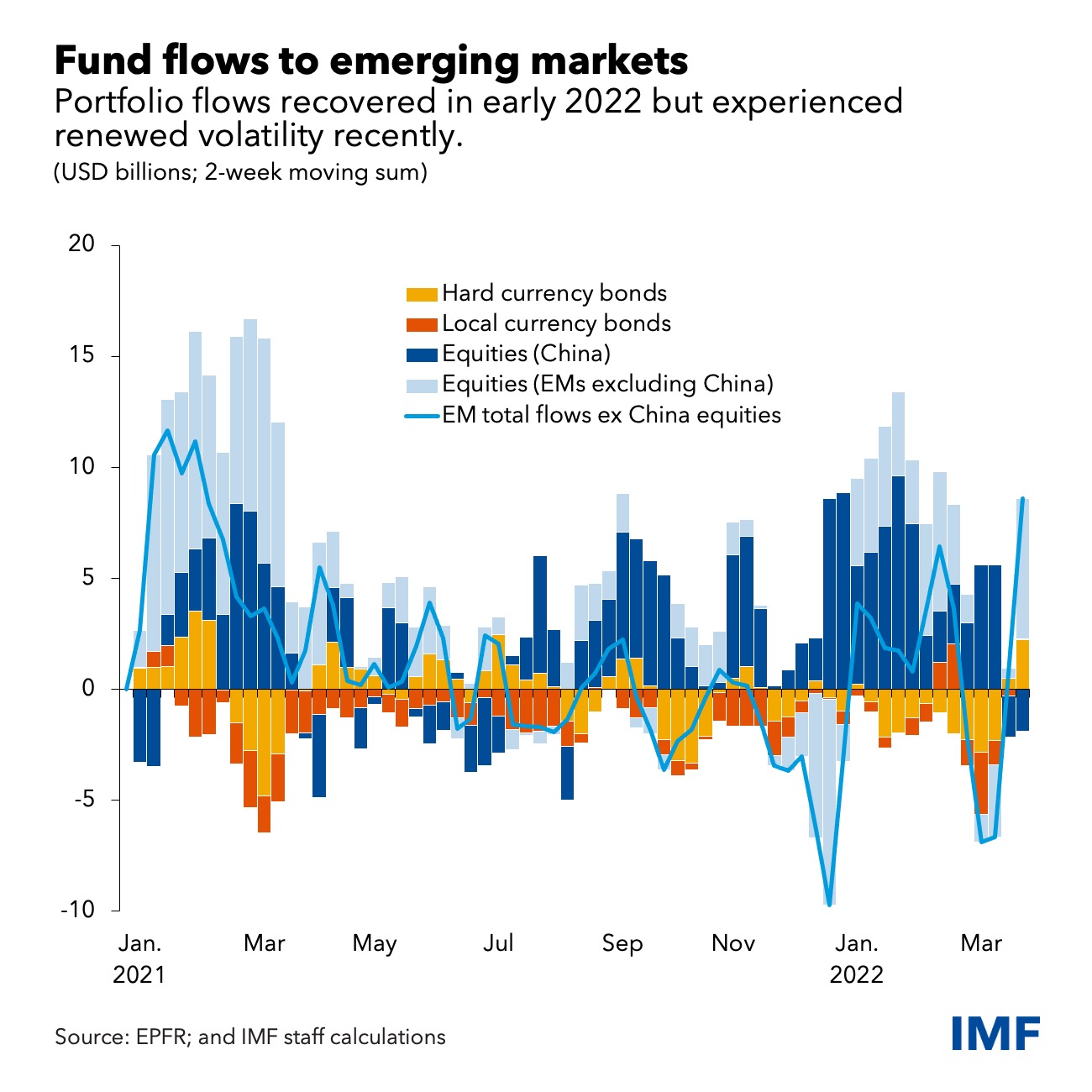

تواجه الأسواق الناشئة والأسواق الحدودية الآن مخاطر أعلى لتدفقات رأس المال الخارجة ، مع التمايز عبر البلدان بين مستوردي السلع الأساسية ومصدريها. وسط حالة عدم اليقين الجيوسياسي ، من المرجح أن يؤدي التفاعل بين الظروف المالية الخارجية المشددة وتطبيع الاحتياطي الفيدرالي الأمريكي (أول زيادة في الأسعار تم تسليمها في مارس وتصفية الميزانية العمومية من المتوقع أن تكون أسرع) ، إلى زيادة مخاطر هروب رأس المال.

في أعقاب الغزو الروسي لأوكرانيا ، ارتفع عدد مُصدري السندات السيادية في الأسواق الناشئة والحدود الذين يتداولون عند مستويات متعثرة (أي فروق أسعار تزيد عن 1000 نقطة أساس) إلى أكثر من 20 في المائة من المُصدرين ، متجاوزًا مستويات ذروة الوباء. وعلى الرغم من أن هذا مثير للقلق ، إلا أن تأثيره محدود على المخاوف النظامية نظرًا لأن هؤلاء المُصدرين يمثلون نسبة أقل نسبيًا من إجمالي الديون المستحقة حتى الآن.

في الصين ، أدت عمليات بيع الأسهم الأخيرة ، لا سيما في قطاع التكنولوجيا ، إلى جانب الضغط المستمر في قطاع العقارات وتجدد عمليات الإغلاق ، إلى إثارة المخاوف بشأن تباطؤ النمو ، مع تداعيات محتملة على الأسواق الناشئة. ارتفعت مخاطر الاستقرار المالي وسط ضغوط مستمرة في قطاع العقارات المضروب. قد تكون هناك حاجة إلى تدابير دعم مالي غير عادية لتخفيف ضغوط الميزانية العمومية ، ولكن هذه من شأنها أن تزيد من مخاطر الديون في المستقبل.

إجراءات السياسة

على المدى القريب ، يجب على البنوك المركزية اتخاذ إجراءات حاسمة لمنع التضخم من أن يصبح راسخًا وأن تبقي توقعات الزيادات المستقبلية في الأسعار تحت السيطرة. قد تضطر أسعار الفائدة إلى الارتفاع إلى ما هو أبعد من السعر الحالي في الأسواق لإعادة التضخم إلى الهدف في الوقت المناسب. قد يستلزم ذلك دفع أسعار الفائدة أعلى بكثير من مستواها المحايد.

بالنسبة للبنوك المركزية في الاقتصاد المتقدم ، يعد الاتصال الواضح أمرًا حاسمًا لتجنب التقلبات غير الضرورية في الأسواق المالية ، من خلال توفير إرشادات واضحة حول عملية التشديد مع الاستمرار في الاعتماد على البيانات.

في الأسواق الناشئة ، قام العديد من البنوك المركزية بالفعل بتشديد السياسة بشكل كبير. يجب عليهم الاستمرار في القيام بذلك – اعتمادًا على الظروف الفردية – للحفاظ على مصداقيتهم في مكافحة التضخم وترسيخ توقعات التضخم.

يجب على صانعي السياسات تشديد الأدوات الاحترازية الكلية المختارة لمعالجة جيوب نقاط الضعف المتزايدة (على سبيل المثال ، الاتكاء ضد الارتفاع في أسعار المساكن) ، مع تجنب تشديد واسع للظروف المالية. يُعد تحقيق التوازن الصحيح هنا أمرًا مهمًا نظرًا لعدم اليقين بشأن التوقعات الاقتصادية ، وعملية تطبيع السياسة النقدية الجارية ، والقيود المفروضة على الحيز المالي بعد الوباء.

سيواجه صانعو السياسات أيضًا قضايا هيكلية مثل التجزئة في أسواق رأس المال ، والتي سيكون لها آثار على دور الدولار الأمريكي. تواجه أنظمة الدفع مخاطر مماثلة حيث تسعى البنوك المركزية إلى إنشاء عملاتها الرقمية المستقلة عن الشبكات الدولية الحالية.

سيتعرض المنظمون أيضًا لضغوط لتضييق الفجوات التنظيمية لضمان النزاهة وحماية المستهلكين في عالم الأصول المشفرة سريع التطور.

في الوقت نفسه ، يتم الكشف عن المفاضلات بين أمن الطاقة (الإمدادات الكافية والميسورة التكلفة) والمناخ (الآليات التنظيمية التي تهدف إلى زيادة أسعار النفط والغاز) مع انتشار آثار العرض والأسعار للعقوبات الدولية على روسيا عبر أوروبا وخارجها. قد تكون هناك بعض النكسات في التحول المناخي في المستقبل القريب ، لكن الدافع لتقليل الاعتماد على الطاقة على روسيا قد يكون حافزًا للتغيير. لذلك ، يجب على صانعي السياسات السعي للوفاء بالتزاماتهم بشأن المناخ وتكثيف جهودهم لتحقيق أهداف صافي الصفر ، مع اتخاذ خطوات إضافية مناسبة لمعالجة مخاوف أمن الطاقة.